После шести раз сохранения и впервые с сентября 2022 года ключевая ставка выросла с 7,5% до 8,5%. Такое решение принял совет директоров Банка России на заседании 21 июля. Текущие темпы прироста цен, включая широкий набор устойчивых показателей, превысили 4% в пересчете на год и продолжают расти, отмечают в пресс-службе регулятора.

«Увеличение внутреннего спроса превышает возможности расширения производства, в том числе в силу ограниченности свободных трудовых ресурсов. Это усиливает устойчивое инфляционное давление в экономике. Увеличились инфляционные ожидания. Динамика внутреннего спроса и произошедшее с начала 2023 года ослабление рубля существенно усиливают проинфляционные риски»,— сообщает пресс-служба Банка России.

По прогнозу Центробанка, с учетом проводимой им денежно-кредитной политики, годовая инфляция составит в 2023 году 5–6,5% вместо прежних 4,5–6,5% и вернется к 4% в 2024 году.

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Эти деньги они предоставляют компаниям и гражданам под свой процент, который немного выше процента ЦБ. Ключевая ставка позволяет Центробанку контролировать курс рубля и влиять на экономику страны через ставки кредитов, депозитов и вкладов, размер купона торгуемых облигаций. Если ключевая ставка повышается, кредиты и депозиты становятся дороже, а инфляция (темп прироста потребительских цен) сдерживается, и наоборот.

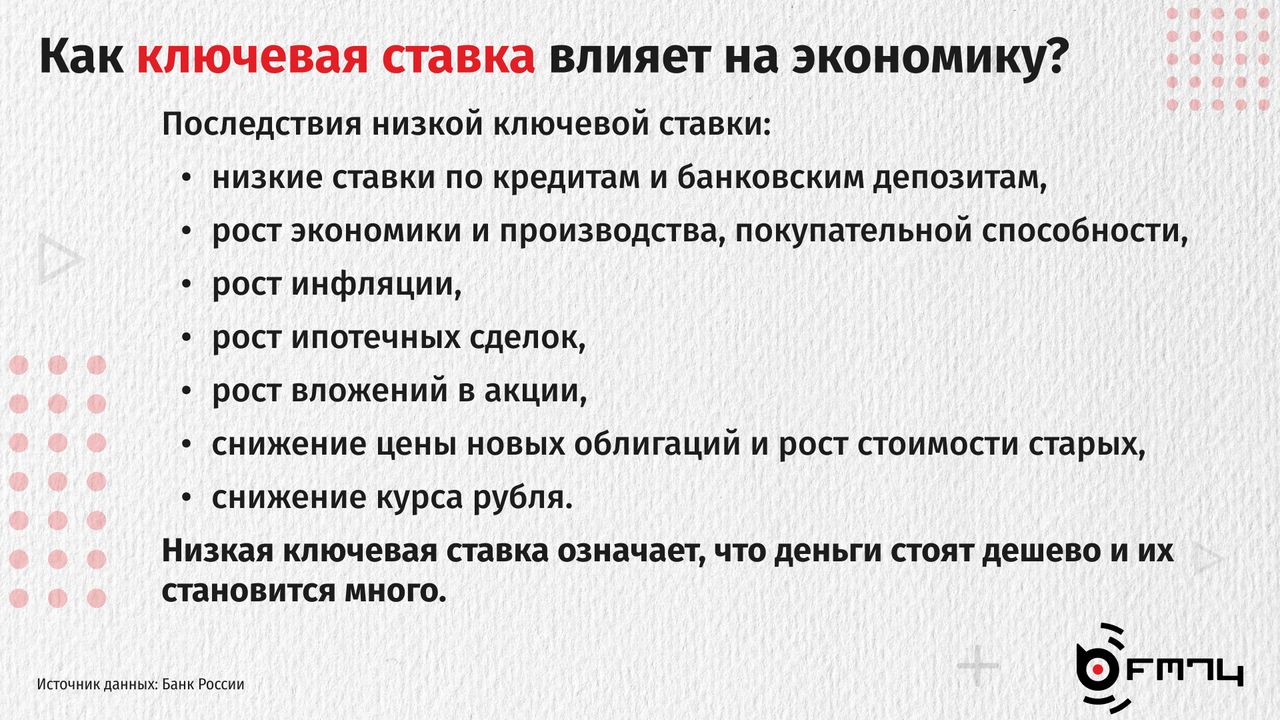

Низкая ставка означает, что деньги стоят дешево. Кредиты становятся доступнее, их активно берут компании и граждане. В итоге экономика развивается. Однако низкая ключевая ставка может вызвать рост инфляции — денег становится много. На фоне этого увеличивается спрос на иностранную валюту, которую активно скупают банки, а курс рубля снижается. При повышении ключевой ставки торговля иностранными деньгами становится не такой выгодной, растет спрос на рубли.

Последствия низкой ключевой ставки:

- низкие ставки по кредитам;

- низкие ставки по банковским депозитам;

- рост экономики и производства;

- рост покупательной способности;

- рост инфляции;

- рост ипотечных сделок;

- рост вложений в акции;

- снижение цены новых облигаций и рост стоимости старых;

- снижение курса рубля.

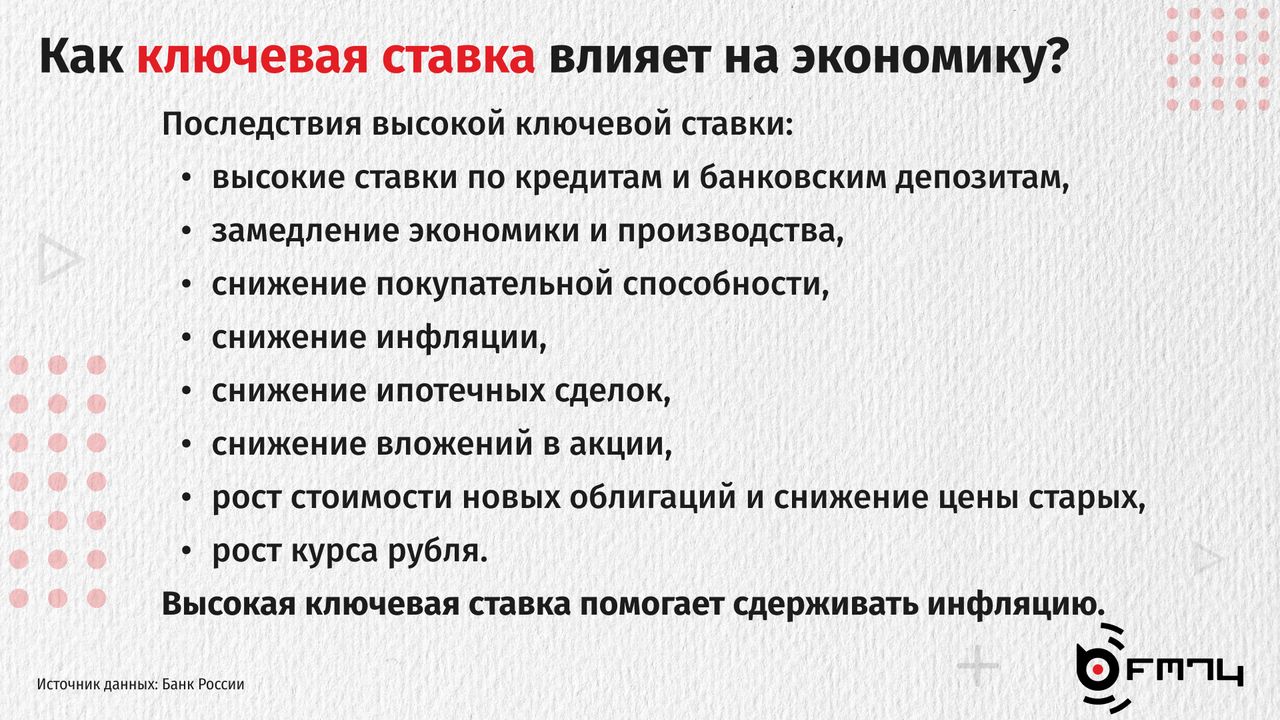

Последствия высокой ключевой ставки:

- высокие ставки по кредитам;

- высокие ставки по банковским депозитам;

- замедление экономики и производства;

- снижение покупательной способности;

- снижение инфляции;

- снижение ипотечных сделок;

- снижение вложений в акции;

- рост стоимости новых облигаций и снижение цены старых;

- рост курса рубля.

Финансовые эксперты предполагали, что Банк России после шести раз сохранения ключевой ставки повысит ее. Среди причин назывались ускорение инфляции и ослабление рубля. При этом аналитики подчеркивают, что ключевая ставка может быть повышена и на будущих заседаниях Центробанка.

«В случае укрепления курса рубля до уровней мая — первой половины июня ЦБ может выбрать более сдержанный шаг до конца года, ограничившись 25 — 50 б. п., так как инфляция в стабильных компонентах замедляется, а девальвационный эффект при укреплении рубля сгладится. В случае сохранения курса на текущих уровнях шаг повышения может быть в диапазоне 50-75 б. п., а ключевая ставка к концу года составит 9-9,5%»,— отмечает младший управляющий активами управляющей компании ПСБ Арина Власова.

Новое заседание совета директоров Банка России по ключевой ставке состоится уже осенью — 15 сентября. Регулятор не исключает дальнейшего повышения показателя.